Отечественные производители стройматериалов по итогам минувшего года заняли на строительном рынке РК долю в 68%, увеличив с 2020 года своё присутствие на 13 п. п. «Курсив» выясняет, какие факторы стимулировали внутреннее производство, и оценивает, сможет ли отрасль удержать набранные темпы импортозамещения в ближайшие годы.

По итогам 2023 года доля отечественных товаропроизводителей в строительной отрасли, по данным Министерства промышленности и строительства РК (МПС), составила 68%, а доля импортного товара – 32%. С 2020 года, по словам вице-министра промышленности и строительства Олжаса Сапарбекова, местные производители стройматериалов увеличили своё присутствие на рынке на 13 п. п.

«Казахстан обладает значительными ресурсами и потенциалом для производства широкого спектра строительных материалов», – подчеркнул Олжас Сапарбеков в ответе на запрос «Курсива». По словам вице-министра, отечественное производство полностью покрывает потребность внутреннего рынка в портландцементе, товарном бетоне, гипсе, строительных растворах, гипсокартоне. Менее развитыми остаются сложные товары.

Удержать динамику импортозамещения будет непросто.

Фактор роста

Активному росту внутреннего производства основных стройматериалов способствовало увеличение объёмов строительства, начавшееся в 2019 году после запуска льготных ипотечных программ и последующего разрешения на частичное использование казахстанцами средств из ЕНПФ для улучшения жилищных условий. Если в период с 2014 по 2018 год средние темпы роста объёмов строительства едва превышали 5% в год, то с 2019 по 2023 год ежегодный рост в среднем достигал 11,7%.

За увеличением объёмов строительства последовал рост объёмов производства стройматериалов. По данным БНС АСПР РК, объёмы производства портландцемента в 2019 году впервые с момента обретения независимости РК подобрались к рекордной отметке 10 млн тонн, в 2020-м превысили её, а начиная с 2021-го отечественные предприятия ежегодно выпускают более 12 млн тонн цемента. На 2020 год, по данным производителя Alina Group, пришелся максимальный рост рынка сухих строительных смесей, после чего положительная динамика продолжилась.

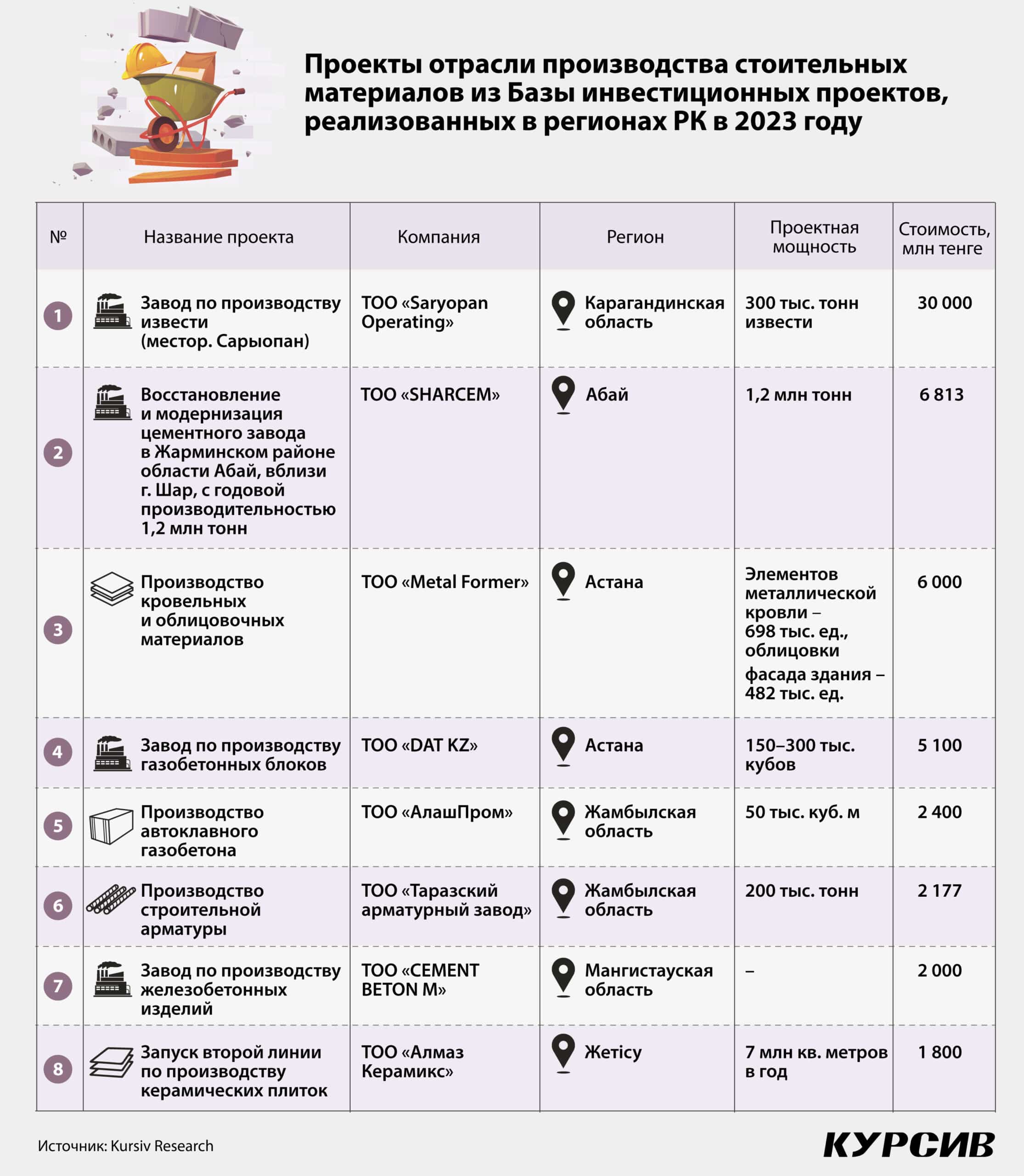

В отдельных отраслях росту мощностей производства способствовали внушительные инвестиции. По данным Kursiv Research, только за 2023 год в регионах РК реализовано около десятка инвестпроектов в области производства стройматериалов на общую сумму более 55 млрд тенге. Самые крупные из них – строительство завода по производству извести в Карагандинской области (инициатор – Saryopan Operating, 30 млрд тенге), восстановление и модернизация цементного завода в области Абай (инициатор SharCem, 6,8 млрд тенге) и создание производства кровельных и облицовочных материалов в Астане (инициатор Metal Former, 6 млрд тенге).

Цемент

В Казахстане 15 действующих цементных заводов общей проектной мощностью 16,5 млн тонн. В 2024 году запланирован запуск нового завода – «КордайЦем», а в перспективных планах строительство ещё двух – «АктобеЦем» и «АлатауЦем», что увеличит общую мощность отечественных предприятий до 20 млн тонн в год.

При этом объём внутреннего потребления цемента, даже с учетом роста объёмов строительства в 2019–2023 годах (на фоне бума на рынке жилья), не превышал 12 млн тонн. То есть загрузка отечественных предприятий, хотя и выросла с 50–55% в 2019–2020 годах до 70% по итогам 2023-го, остается недостаточной. Мощности имеющихся заводов почти на треть превышают потребности внутреннего рынка.

«Цементная отрасль находится в кризисе излишка мощностей», – подтверждает исполнительный директор ОЮЛ «Казахстанская ассоциация производителей цемента и бетона QazCem Ербол Акымбаев.

Несмотря на избыток отечественных мощностей, доля импорта цемента стабильно держится на уровне 6–10% от объёма потребления. «Это обусловлено неравными условиями конкуренции, дающими импортному цементу привилегии в сравнении с отечественным», – уверен Акымбаев.

Он говорит о Парижском соглашении, в рамках которого Казахстан взял на себя обязательства по сокращению выбросов углерода на 15% к 2030 году (от уровня 1990 года) и для этого ежегодно сокращает бесплатные углеродные квоты. Те предприятия, которые не уложатся в выделенные квоты, должны приобрести углеродные единицы на рынке или заплатить штраф.

«Из-за особенностей химических процессов диоксид углерода является естественным продуктом при производстве цемента: CO2 выделяется при обжиге известняка – основного сырья. В результате сложилась парадоксальная ситуация: отрасль лимитируется на выбросы СО2, но при этом не существует технологий по снижению СО2. Цементные заводы из соседних стран не сталкиваются с такими жесткими экологическими требованиями и имеют ценовое преимущество», – объясняет Акымбаев.

Дополнительное давление на отрасль оказывает повышение тарифов на железнодорожные перевозки. «Это увеличивает себестоимость продукции и снижает её конкурентоспособность на внутренних и внешних рынках, что особенно важно для отрасли, где маржинальность производства находится под давлением из-за необходимости соблюдения экологических норм», – продолжает эксперт.

«Сокращение жилищного строительства после завершения льготных ипотечных программ и паводковых восстановительных проектов может привести к снижению внутреннего спроса на цемент. Одновременно с этим ввод строящихся новых заводов увеличит мощность отрасли до 20 млн тонн, что может привести к сокращению средней загруженности предприятий до 50–60% и усугубить кризис в отрасли», – прогнозируют в QazCem.

Растворы строительные

На рынке строительных растворов РК схожая ситуация. Почти 120 действующих предприятий в среднем загружены на 65%.

Несмотря на это, в ближайшие 2-3 года в стране планируется запуск ещё семи предприятий общей мощностью около 700 тыс. тонн строительных растворов в год.

«Среди крупных проектов можно отметить строительство заводов по производству сухих строительных смесей – ТОО «Aral Quartz» мощностью 200 тыс. тонн и ТОО «Кнауф гипс Бурылтау» мощностью 140 тыс. тонн в Кызылординской области, а также строительство цеха по производству сухих строительных смесей – ТОО «Alit Holding» мощностью 149 тыс. тонн в Жамбылской области», – перечисляют в Минпроме.

Представители Alina Group, крупнейшего игрока на рынке, объёмы производства которого – 840 тыс. тонн – способны почти наполовину закрыть текущие потребности внутреннего рынка строительных растворов (1,9 млн тонн), отмечают, что наибольший рост рынка пришелся на период массового изъятия средств из ЕНПФ.

«Рынок сухих строительных смесей в 2020 году вырос более чем на 20% по отношению к предыдущему году. В 2022 году рост рынка сухих строительных смесей замедлился, но не ушел в минус по отношению к предыдущему периоду. В среднем рынок стал расти на 5–7% в год», – говорит начальник отдела исследований и анализа Alina Group Иван Кутлунин.

В то же время, по его словам, строительный бум 2020–2021 годов увеличил долю импорта по большинству категорий стройматериалов, в том числе строительных растворов. Однако отечественным производителям сухих строительных смесей удалось удержать долю рынка на уровне около 90% от общего потребления. В МПС эту долю отечественных товаропроизводителей (ОТП) оценивают ещё выше – в 98% по итогам января – мая 2024-го, остальные 2% приходятся на импорт.

Тем не менее в Alina Group считают, что без дальнейшей господдержки спроса на жилье возможен нулевой рост на рынке строительных материалов.

Кирпич

Количество предприятий по производству керамического кирпича в Казахстане исчисляется сотнями (323 по состоянию на III квартал 2024 года), однако 95% из них – малые, их объёмы выпуска ограничены, некоторые работают сезонно: изготавливать керамический кирпич круглый год дорого из-за цен на уголь и электроэнергию, затраты на которые занимают существенную долю в себестоимости. Спрос на продукцию небольших предприятий зависит от активности строительного рынка в конкретном регионе.

«Мы производим ориентировочно 7 млн штук в сезон, кирпич полностью раскупается юридическими и физическими лицами в соотношении 80 на 20. Работаем только по Актобе и Актюбинской области. Город растёт. Это даёт хорошие перспективы для расширения производства, ассортимента», – рассказывает руководитель ТОО «Кирпичный завод», находящегося в Актобе, Улугбек Кали.

Среди крупных успешных предприятий Министерство промышленности выделяет заводы ENKI, ENKI PLUS и SG Brick.

По данным МПС, средняя загруженность заводов по выпуску керамического кирпича в 2023 году составила 85%, в текущем году – 74%. По итогам января – мая 2024 года доля ОТП – 68%, доля импорта – 32%.

Отечественный силикатный кирпич производят 24 предприятия, из которых самые крупные – «Силикат» (область Абай), «Лотос» (Актобе) и Западно-Казахстанская Корпорация Строительных Материалов (ЗКО). Загруженность этих предприятий оказалась ниже, чем у керамистов: 64% в 2023 году и 57% в текущем году. А доля отечественного производства силикатного кирпича выше: 96,9% в 2023 году и 98,9% за январь – апрель 2024 года.

Флагман отрасли завод «Силикат», по словам начальника отдела сбыта этого предприятия Романа Ахметзянова, загружен в среднем на 50%. При производственной мощности около 100 млн силикатных кирпичей в год завод выдает не более 50–60 млн. Причина – в снижении спроса. Если раньше завод отправлял продукцию в разные регионы страны, то сейчас 90% силикатного кирпича реализуется в регионе.

«К примеру, в 2020–2022 годах предприятие активно отправляло продукцию в Астану. Но сейчас столичные застройщики предпочитают местную или импортную керамику», – говорит Ахметзянов. Среди причин – строительство в различных регионах страны собственных предприятий по выпуску кирпича, сокращение углеродных квот и рост тарифов на ж/д-перевозки. «Тарифы за последние два года в совокупности – железнодорожный тариф и аренда вагонов – выросли на 35–40%. Сейчас от Семея до Алматы, к примеру, затраты на перевозку практически равны стоимости кирпича», – говорит Роман Ахметзянов.

Другой сдерживающий фактор для развития отечественных предприятий по выпуску кирпича – дешевая импортная керамика. «Импорт мешает отрасли. К примеру, в Узбекистане кирпич делают из дешевого сырья с использованием дешевой рабочей силы и электроэнергии. Даже с учетом ж/д-доставки он конкурирует с нашей продукцией по цене, поэтому пользуется спросом», – отмечает Ахметзянов.

Арматура

В Казахстане восемь производителей арматуры: крупнейшие – АО «Qarmet» и ТОО «ЕвразКаспиан Сталь», а также ТОО «Кастинг», ТОО «ТОО «Ferrum Vtor», ТОО «Fu Zhou Metall», ТОО «Sin Yuan Steel» и ТОО «Арматурный Таразский Завод» суммарной проектной мощностью 1,93 млн тонн. Последние три предприятия запущены в минувшие три года.

Доля загрузки предприятий в 2023 году составила 47,8% от суммарной проектной мощности. За I полугодие 2024 года – 51,4%.

Причиной недозагрузки заводов металлурги и профильное министерство называют нехватку сырья. Поэтому в течение трёх последних лет правительство регулярно вводит запрет на экспорт лома чёрных и цветных металлов. Однако ситуация не меняется – отечественные предприятия загружены лишь наполовину.

В Республиканской отраслевой ассоциации вторичной металлургии (РОАВМ), которая объединяет крупных казахстанских поставщиков лома и отходов чёрных и цветных металлов, считают, что ограничительные меры и запреты не улучшили ситуацию, лишь привели к массовому закрытию предприятий МСБ, работавших на рынке РК по сбору, хранению, переработке и реализации лома и отходов чёрных и цветных металлов.

«Ломосбор в РК упал как минимум на 70–80%, а в городах Уральск, Актобе, Атырау, Актау – на 90%. Низкая закупочная цена на лом и отходы чёрных металлов на металлургических заводах в РК (на 30% ниже цен, предлагаемых российскими покупателями) и запрет на экспорт сделали ломосбор нерентабельным. Расходы по сбору, заготовке, переработке и поставке на заводы РК выше, чем закупочная цена на заводах, – говорит президент РОАВМ Владимир Лик. – Кроме того, ломозаготавливающие предприятия вынуждают работать через посредников. Например, АО «QARMET» работает только через крупного российского трейдера, который получает маржу 15 тыс. тенге с каждой тонны лома».